来源:中国证券报·中证网

中证网讯(记者 董文杰)10月25日晚,新能泰山公告回复重组问询函,并对重大资产出售预案进行了补充和修订。公司股票将于2017年10月26日开市起复牌。

根据公司9月30日发布的重组预案,公司拟向华能能交或其指定的下属企业转让新能泰山母公司账面除应收股利、应交税费及所持有的曲阜电缆51%股权外的全部资产和负债,其中包括莱芜热电80%股权、莱州风电80%股权、聊城热电75%股权、西周矿业98%股权、莱芜发电15%股权、泰丰钢业20.75%股权、泰山电缆11.01%股权,交易对方将以现金支付对价。

剥离亏损煤电资产 改善财务及经营情况

方案显示,本次交易的目的旨在剥离盈利水平较低的电力、煤炭业务,减轻上市公司经营负担。同时,本次重大资产出售将新增较大数额的现金,进而降低公司资产负债率,提升资产流动性,为公司的业务结构转型升级提供充足的流动性支持,进一步推进公司主业转型。

据悉,本次剥离相关资产之前,新能泰山的主营业务为发电、电线电缆制造、煤炭开采和热力供应,所属控股发电公司位于山东莱芜、聊城地区,区域集中,但发电规模在上市公司中属于较低水平,电力业务收入持续下降。在这样的背景下,如不及时进行战略调整,亏损仍将加剧。

本次交易完成后,上市公司新能泰山出售了原有电力、煤炭业务及上市公司母公司相关资产和负债,保留盈利能力较强的房地产开发经营业务以及盈利能力稳定的电线电缆业务,将迅速改善公司财务状况和经营情况。

重新定位发展战略 实现全新业务布局

作为华能集团旗下资产整合的上市公司平台,新能泰山一直在寻求自身业务的战略转型。今年7月,新能泰山收购宁华世纪、宁化物产100%股权、南京市燕山路201号房产的重大资产重组事项获证监会核准通过,顺势进入房地产领域,实现全新业务布局。目前,该重组标的资产的交割已经顺利完成。

据悉,此次注入的优质房地产资产将大大增强上市公司的持续盈利能力,三处标的资产均位于南京市鼓楼区,坐落于核心商圈周边,预计2018-2020年可分别实现净利润约3.7亿元、4.5亿元、5.2亿元。

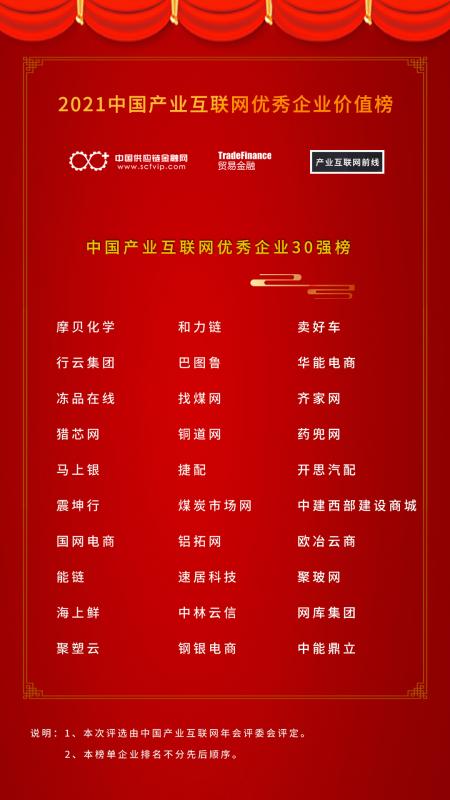

此外,此次重组方案还提到,根据华能集团分板块上市,以最终实现整体上市的发展战略,新能泰山下一步将作为华能集团整合除金融、煤炭、科技外的非电业务、资产的上市整合平台,向集团现代服务业中大宗商品供应链服务板块上市公司转型发展,未来的发展重点是大宗商品供应链集成服务项目,产业园运营及物业资产管理等将作为公司发展的补充、择优发展,这也为公司未来发展打开了想象空间。

响应国资国企改革 符合政策导向

业内人士介绍,新能泰山控股股东华能能交定位为华能集团公司国企改革试点单位。因此,新能泰山本次剥离煤电资产,也是华能集团顺应国家政策导向,通过国有资产内部资源整合和盘活上市公司资源,实现国有资产价值最大化的重要尝试。

据悉,华能集团已经发展成为一家具有国际竞争力的大型企业集团,业务范围涵盖电力、煤炭、物流、金融、科技等多个行业领域。市场推测,后续资产证券化率的提高的需求也为华能集团后续资产持续注入上市公司等资本运作打开了想象空间。

值得注意的是,根据华能集团的战略定位,新能泰山下一步将向集团现代服务业中大宗商品供应链服务板块上市公司转型发展。未来物流供应链将迎来高速发展,专注供应链或将成为新能泰山重要的发展方向。业内人士分析,根据集团的全新定位,新能泰山未来有望抓住此次政策的机遇和红利,迎来业务的快速发展。