作者:中泰银行·戴志锋

来源:传统借贷vs新型金融

投资要点

基本面不一样:具有零售特色的成长性国有大行。邮储银行为全国营业网点数最大、覆盖面最广的大型零售商业银行。零售特色鲜明,负债端有较深的护城河,资产质量优异,盈利能力逐步提升,是具有差异化特色的国有大行

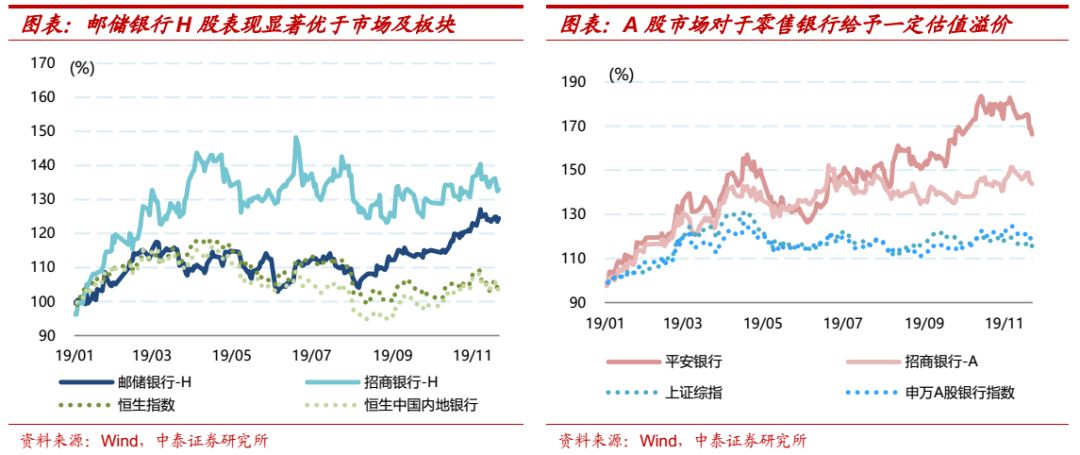

AH溢价不一样:A股定价更合理。从近期回A的几家上市银行看,邮储银行A股定价溢价率较低、仅为25%,且今年来H股表现显著优于市场及板块。目前A股银行板块内估值分化明显,零售银行有明显的估值溢价。邮储银行具有天然的零售银行禀赋,后期潜能释放有望带来更高的估值溢价。此外从业绩增长和分红角度看,邮储银行的定价也具有合理性,具有较强的安全边际。

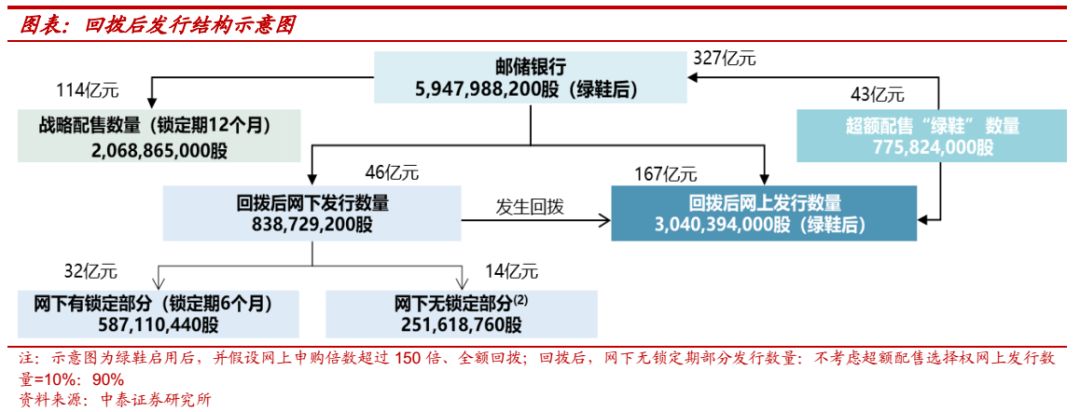

发行方案不一样:战略配售护航后市表现。邮储银行战略配售数量约占发行总量的40%,获配股票锁定期不低于12个月,起到了压舱石的作用,是后市表现稳定的重要支撑。此外70%的网下配售股份的锁定期为6个月。行使“绿鞋”后,发行总量中有近45%实现分期锁定,可有效减小流通盘带来的抛压。

绿鞋机制带来不一样:43亿绿鞋资金和稳定股价承诺,平抑波动。邮储银行引入绿鞋机制,新股发行后30天之内,如果股价出现低于发行价的情况,将有43亿的绿鞋资金入场。10年来A股仅有3单IPO设置了绿鞋:工商银行(2006年)、农业银行(2010年)和光大银行(2010年),均在上市30天内全额执行,在“绿鞋”行使期内股价均表现良好,平均股价涨幅超过10%。

投资建议:邮储银行为全国营业网点数最大、 覆盖面最广的大型零售商业银行。零售特色鲜明,负债端有较深的护城河,资产质量优异,盈利能力逐步提升,是具有差异化特色的国有大行。总体看,邮储银行估值的安全边际高,看好邮储银行未来的稳健、持续的收益。

基本面不一样:具有零售特色的成长性国有大行

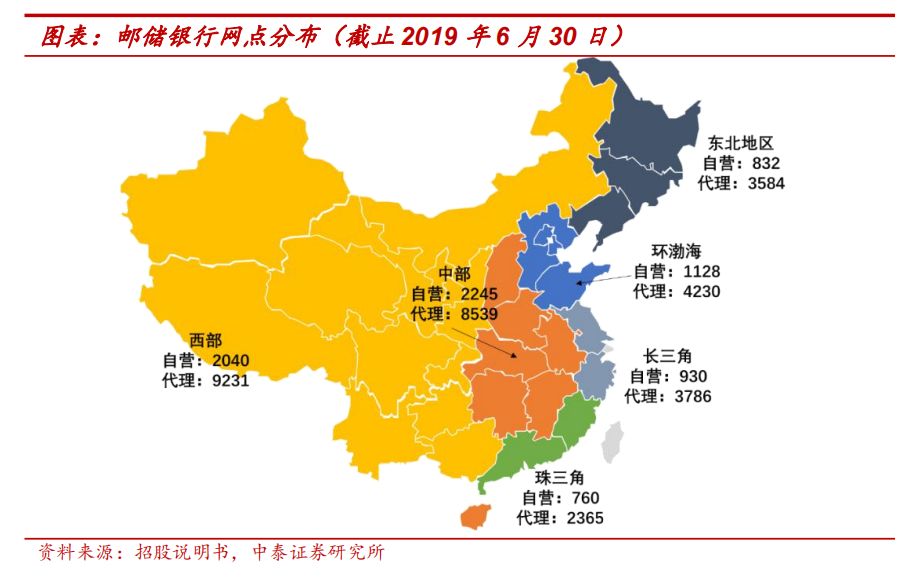

邮储银行具有在业务模式、渠道、零售客户方面的独特基因。1)全球唯一的“自营+代理”模式。邮储银行依托邮政集团的代理网点,建立了中国银行同业唯一的“自营+代理”运营模式,跟集团在营销、代理吸收存款、代理中间业务、其他综合服务方面展开服务。依托邮政集团的代理网点,邮储拥有了数量最多、覆盖最广的分销网络。截至2019年6月末,邮储银行拥有39680个营业网点,其中自营网点7,945个,占比20.02%;代理网点31,735个 ,占比79.98% 。营业网点覆盖中国所有城市和99%的县域地区。2)网点和服务深度不断下沉,县域和农村地区实现广覆盖。从网点的地域属性分布来看 ,城市网点11,935个 ,县城网点8,742个,农村网点19,003个。

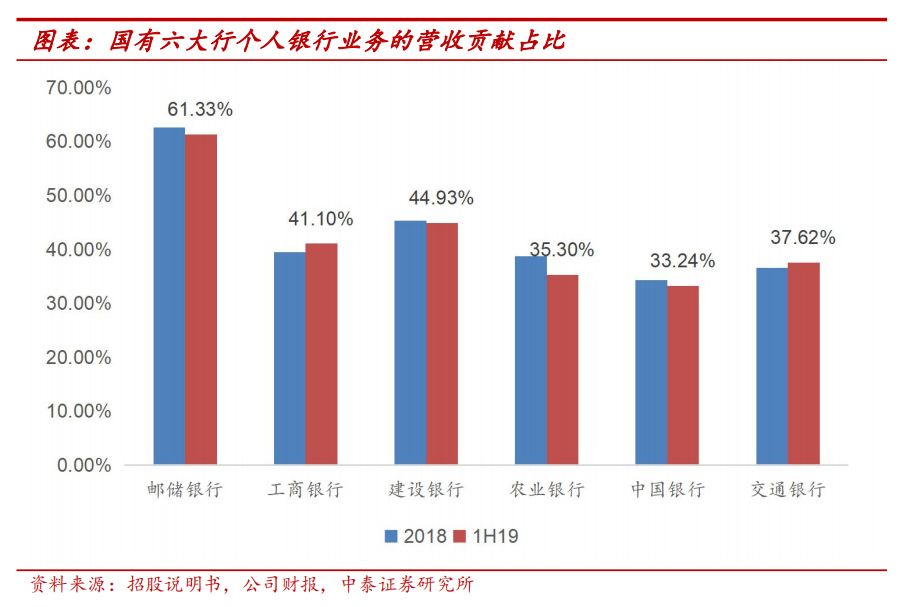

3)拥有中国商业银行最大规模的零售客户基础。邮储银行发挥贴近客户的网络优势, 打造社区金融服务生态圈, 突出社区银行特色,零售优势突出。从1H19的表现看,资产端零售贷款占比达到贷款总额的54.24%,其中个人按揭贷款占比33.33%,在上市银行中处于较高水平;负债端储蓄存款占比总存款比例为87%,为行业最高水平,存款稳定性高,零售负债优势明显;收入端,个人银行业务收入贡献总营收的61.33%,占比亦处行业较高水平,为公司的主要贡献点。

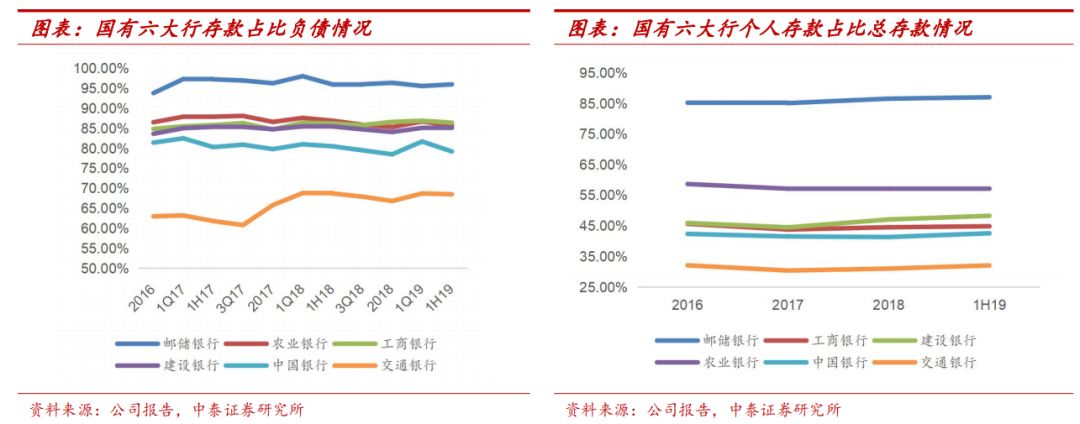

负债端较深的“护城河”,ROA有成长空间。邮储银行在渠道和零售客户巩固的优势打造了其在资产负债结构方面的特色:资产端贷款有定价优势,负债端有结构优势(存款占比达95%以上)。一方面,这样的资产负债结构给邮储银行带来了显著高于同业的息差水平,净利息收入对利润的贡献度较高;另一方面,净利息收入占比较高的营收结构也使得邮储银行的营收对利率变动更加敏感。同时独特的代理模式也为邮储银行带来了较高的储蓄代理费用,使得费用相对其他五大行较高,因此盈利整体弱于其他大行,1H19 ROA要低于其他五大行平均水平。

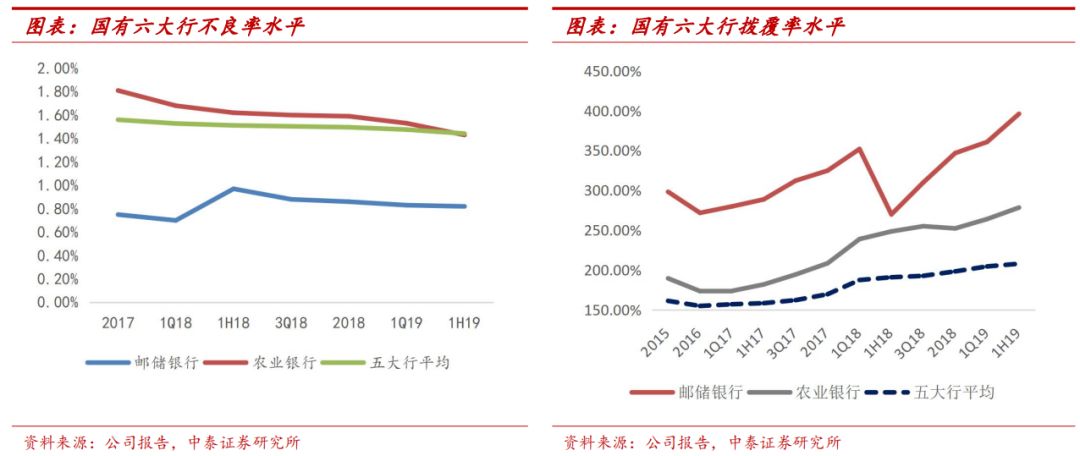

风控能力优异,多维度看资产质量在国有大行中处于优异水平。无论是从不良维度、逾期维度、还是拨备维度,邮储银行的资产质量在国有六大行中均处于较为优异的水平,在不良认定极为严格的前提下(1H19逾期90天以上贷款全部纳入不良,逾期60天以上贷款纳入不良为99.70%,逾期30天以上贷款纳入不良为97.11%),不良率长期保持在1%以内,且2019年6月末单季年化不良净生成率仅为0.09%,处于极低水平。邮储银行不良率水平低的原因可以从其贷款结构和风控水平两方面去解释,一方面邮储银行信贷业务以个人贷款为主、个贷以低风险的按揭贷为主、且公司贷款中高风险领域敞口较小,产能过剩行业、房地产业等高风险行业贷款余额比重较低。同时从风控水平看,采取审慎管理原则,引进国外先进信贷管理技术,严格把控企业信贷流程,单列小微企业授信政策指引,将不良控制在较低范围内。

此外,公司风险抵补能力较强,1H19拨备覆盖率396.1%,高出五大行平均拨覆率211.6% 184个百分点,且从自身历史变化看拨覆率也是趋于提高的。从拨贷比情况看,公司拨贷比水平相对五大行平均则是偏低的,但近年来与五大行平均水平的差距在不断缩小。1H19拨贷比为3.23%,高于五大行平均3.05%拨贷比18bp。较强的拨备覆盖程度夯实了公司风险抵补能力,同时后续也有进一步反哺利润的空间。

期待后续科技赋能挖掘潜力。公司持续加大在IT领域的投入,2018年IT投入72亿元,占营收比例2.75%,未来计划将信息科技投入占营业收入比例提升至 3%,通过科技发展带动公司深化转型,期待科技赋能后公司经营效率的持续提升。

预计全年业绩保持平稳高增,净利润在16%-18%,是具有成长性的大行。3Q19邮储银行业绩持续保持靓丽,营收同比增7.14%,归母净利润同比+16.22%,不良率0.83%,拨备覆盖率391%,财务表现持续保持平稳靓丽。同时根据公司招股意向书,预计2019年公司营收同比区间在6-7%,归母净利润同比区间在16-18%,扣非后归属公司普通股股东的净利润增速在10.4%-12.5%,总体成长性较高,高于五大行平均增速。

AH溢价不一样:A股定价更合理

邮储银行A股定价较H股溢价率不高,且零售禀赋有望后期获得更高的A股估值溢价。1)从近期回A的几家上市银行看,邮储银行A股定价溢价率较低、仅为25%(V.S. 渝农商行95%,浙商银行35%,AH市场平均溢价水平25%)。2)邮储银行的H股表现显著优于市场及板块。H股市场邮储银行和可比银行长期保持30%的溢价水平,股价年初至今涨幅25%,高于同业。3)A股银行板块内估值分化明显,零售银行有明显的估值溢价。目前2019年对应银行板块平均PB为0.7倍,平安银行PB为1.24倍,招行PB为1.7倍,均有一定的估值溢价,年初以来涨幅明显高于板块。邮储银行具有天然的零售银行禀赋,后期潜能释放有望带来更高的估值溢价。

同时从业绩增长和分红角度看,邮储银行的定价也具有合理性。1)业绩增长角度:邮储银行定价为5.5元/股,对应2019年6月30日的每股净资产,公司三季度末的每股净资产为5.71元,年底业绩将进一步增厚。2)分红角度:邮储银行近年来分红比例逐年提高(2016-2018年分红比例分别为15%、25%、30%),高于同业平均,对应的股息率水平接近4.5%,处于大行平均水平。

发行方案不一样:战略配售护航后市表现

战略配售起到压舱石作用。邮储银行战略配售数量约占发行总量的40%,获配股票锁定期不低于12个月,且战略投资者均为有意愿长期持股的有较强资金实力的投资者,起到了压舱石的作用,是后市表现稳定的重要支撑,此外,邮储银行本次网下发行也安排了锁定期,70%的网下配售股份的锁定期为6个月。行使“绿鞋”后,发行总量中有近45%实现分期锁定(战略配售投资者(占发行总量的34.8%)锁定一年,网下投资者获配部分的70%(占发行总量的9.9%)锁定6个月),可有效减小流通盘带来的抛压,有效平抑市场波动。

绿鞋机制带来不一样:43亿绿鞋资金和稳定股价承诺,平抑波动

绿鞋机制平抑市场波动。邮储银行引入绿鞋机制,新股发行后30天之内,如果股价出现低于发行价的情况,将有43亿的绿鞋资金入场。10年来A股仅有3单IPO设置了绿鞋:工商银行(2006年)、农业银行(2010年)和光大银行(2010年),均在上市30天内全额执行,在“绿鞋”行使期内股价均表现良好,平均股价涨幅超过10%。

集团、高管出具稳定股价承诺。邮政集团、公司自身还有董事、高管做出稳定股价承诺:上市三年内,如果A股股价连续20个交易日低于最近一期经审计的每股净资产,会买入股票,每次买入的金额不低于5,000万。单次稳定股价操作结束以后的第121个交易日开始,如果再次出现同样的情况,则会再次启动稳定股价的操作。

投资建议

投资建议:邮储银行为全国营业网点数最大、 覆盖面最广的大型零售商业银行。零售特色鲜明,负债端有较深的护城河,资产质量优异,盈利能力逐步提升,是具有差异化特色的国有大行。总体看,邮储银行估值的安全边际高,看好邮储银行未来的稳健、持续的收益。

中泰银行团队

戴志锋 CFA 中泰金融组负责人,国家金融与发展实验室特约研究员,获2018年水晶球银行最佳分析师第一名(公募)、2018年保险资管最受欢迎银行分析师第一名。曾供职于中国人民银行、海通证券和东吴证券等,连续五年入围新财富银行业最佳分析师。中泰证券研究所副所长。

邓美君 银行业分析师,南开大学本科、上海交通大学硕士,2017年加入中泰证券研究所。

贾靖 银行业研究助理,上海交通大学本科、硕士,2018年加入中泰证券研究所。

谢谢阅读