即时配送成本与即时性线上需求将呈现类似“快递物流”与“传统电商”的螺旋式演进关系:单位配送成本下降将激活即时线上消费需求,而即时线上消费规模的扩张又能反向增加订单密度,摊薄即时配送单位成本。

来源/光大证券

一、看历史:电商巨头的物流史

通过观察历史我们可以发现,京东/阿里/拼多多的成长都与物流基础设施有着紧密的联系。京东在快递行业尚不成熟的时期自建物流体系,通过优质的用户体验获得竞争优势;而阿里巴巴与“三通一达”等快递公司相互成就,形成了今天高效率的阿里电商生态;拼多多则在2016年开始享受了快递网络在三四线城市的下沉红利,成为了电商行业的新巨头。

1.京东:自建物流,完胜当当

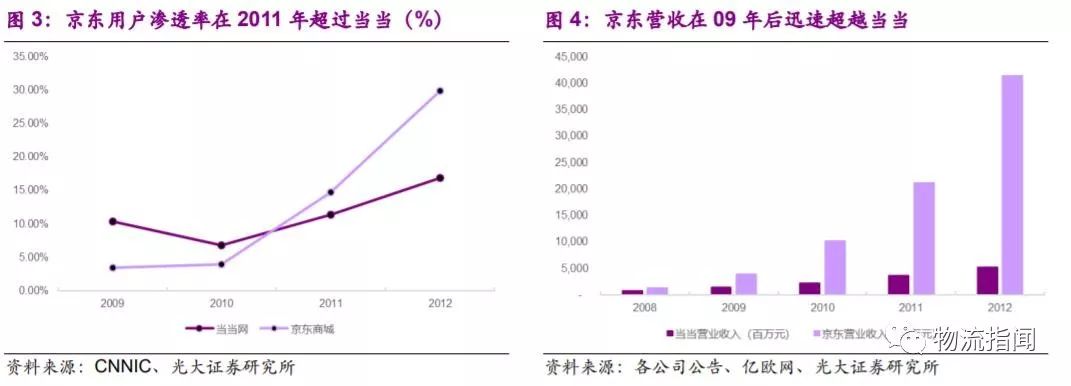

2006年以前,京东与当当在B2C电商领域竞争激烈,难分伯仲。2007年京东开始投资物流基础设施,当年便建成北上广三大物流体系。2009-10年物流设施正式发挥效果后,京东在购物体验方面已经占据了显著的优势,用户体验直接反映到留存率与复购率,随之而来的就是用户规模与GMV的差距。

根据CNNIC发布的“中国网络购物市场研究报告”,当当网在2009年时网购用户渗透率为10.4%,超过京东6.9pct。但这一状况在京东物流体系成型后的2012年发生了逆转,京东商城的网购用户渗透率达到29.9%,而当当仅缓慢增长至16.9%。

从营收角度看这一差距更为明显,2008年当当营收规模7.66亿元,约为京东的一半,到2012年时,京东与当当的营收规模已经拉开到了数量级的差距。至此,京东凭借扎实的物流投入,以用户体验优势一举超越当当。

2.阿里:携手“三通一达”共同成长

可以说,如果没有C2C电商行业的飞速发展就不可能有桐庐系三通一达快递行业规模的快速提升;但反过来说,如果没有三通一达建立的快递基础设施体系,C2C电商消费的体验仍将远远落后于京东、唯品会等自建物流的B2C平台。

通过淘宝及阿里系电商件的规模优势,三通一达的快递成本呈现快速降低态势,2007年全国快递平均单价28.5元/件,截至2018年底平均单价降至11.90元/件。快递费用的趋势性下降又反过来促进了电商消费的继续成长。

3.拼多多:受益于快递网络下沉红利

拼多多在2016年的崛起则充分享受了快递网络的下沉红利。我国快递业务基础设施的普及在过去几年取得了长足的进步。国内快递营业网点数量持续增长,截止2017年快递网点总量已超过20万处,2012-2017年每年增长超过20%,快递网点密度及覆盖率得到了持续提升;根据邮政局信息,截至2018年9月,全国快递网点乡镇覆盖率已经超过90%,建制村直接通邮率达到97%。

与此同时,低线城镇快递时效也正在持续改善。根据交通运输部与菜鸟网络共同发布的数据,在2014-2016年,中部及西部快递时效分别提升14%与16%,远高于东部地区时效改善幅度。全覆盖且日益高效的低线城镇物流快递网点体系打破了电商下沉至低线村镇的最后一个障碍。

二、看海外:国际巨头在东南亚大力投资物流设施

我们将视角转向海外,可以发现目前阶段东南亚又成了电商巨头争夺的主要战场。根据谷歌和淡马锡投资最新研究预测,东南亚电商销售额将在2025年增长至880亿美元,电商渗透率将达到6%;从发展阶段来看,目前东南亚地区电商仍处于早期阶段,因此各大电商巨头都投入大量资源对物流基础设施进行建设。

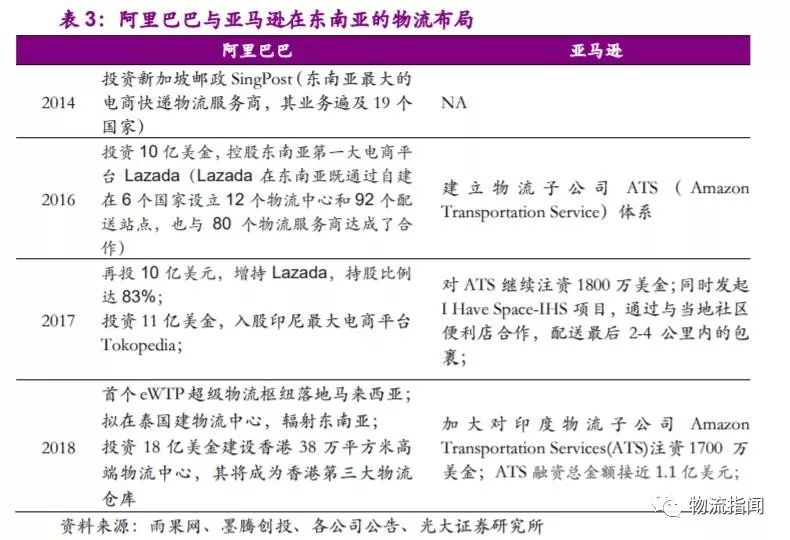

亚马逊与阿里巴巴是东南亚电商市场上最主要的竞争对手。亚马逊在东南亚地区的物流布局主要以自建为主。2016年开始亚马逊建立物流子公司ATS(Amazon Transportation Service),并在之后的两年时间内不断加码;同时亚马逊还发起I Have Space-IHS项目,通过与东南亚地区社区便利店合作,配送最后2-4公里内的包裹。

阿里巴巴在东南亚的布局则更多的借助当地合作伙伴的资源。公司很早就开始在东南亚进行物流基础设施的布局2014年阿里通过投资新加坡邮政Singpost获得了遍布东南亚地区的电商物流网络;2016-2017年公司连续投资并控股Lazada和Tokopedia(东南亚最大的两家电商平台),对电商物流基础设施进行加码;同时从2018年开始,阿里巴巴的eWTP(电子世界贸易平台)计划在泰国、马来西亚、香港开始落地,遍布全球的电商物流网络将成为阿里巴巴跨境电商生态的重要组成部分。

三、即时配送成为电商巨头的新零售基础设施

1.普通快递难以满足即时性线上需求

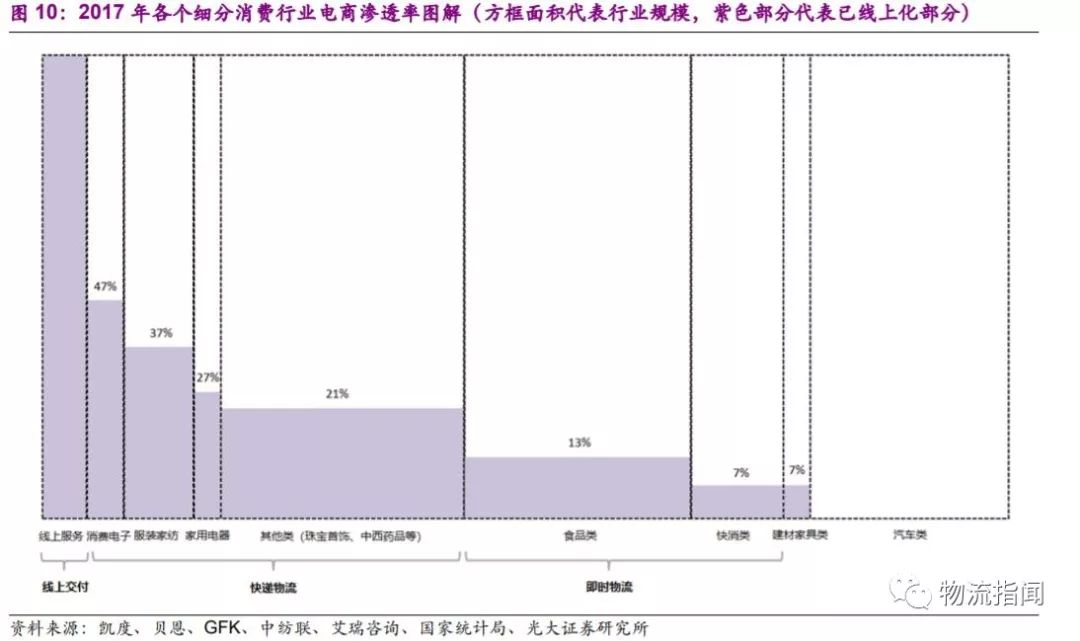

我们在电商行业首次覆盖报告中曾经提到,由于产品形态适合快递物流运输,因此消费电子、家用电器、服装家纺等品类电商渗透率实现了快速提升,目前普遍已经达到27-47%左右的渗透率水平。

然而2017年食品(包括生鲜、餐饮等)与快消类商品市场规模超过10万亿元,电商渗透率仅7-13%左右。渗透率水平仍然较低的核心原因之一就在于履约配送体系尚未成熟。以生鲜/餐饮为代表的食品及快消品需求通常消费频次高、时效要求高,普通快递物流及仓配体系难以满足这些品类的消费者需求。

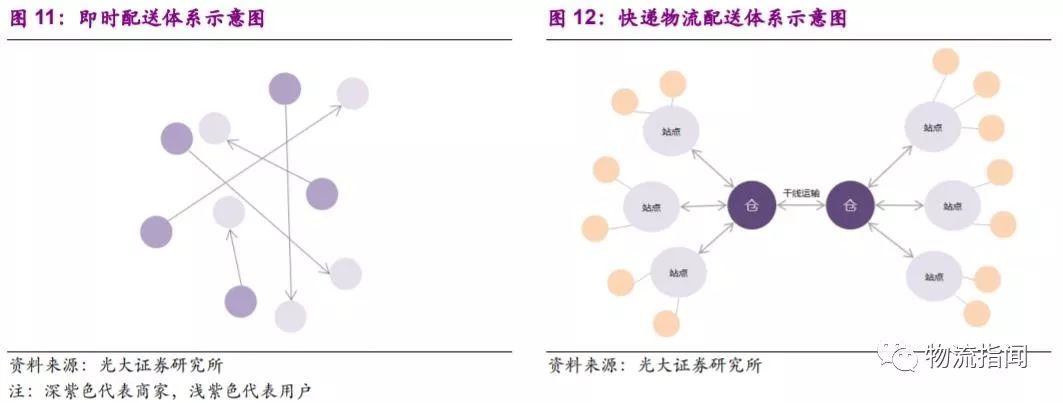

即时配送与快递物流最大的区别在于时效性与本地性。根据美团点评研究院数据,2017年美团平台 86.3%的订单在45分钟之内完成,93.7%的订单配送距离在3公里以内。因此目前即时配送服务商均采取无中转环节的点到点服务模式,骑手在手机APP上接单/抢单后直接在商家处取货并配送至用户手中。

同时,外卖订单显著的峰谷效应使得多数即时配送服务商都发展出了“专送+众包”结合的即时配送体系。专送模式下配送管理较为规范,骑手接受公司的管理和数据考核,并按月领取月结薪水;而众包模式下骑手根据自己时间安排进行接单派送,按单结算每日提现。

“专送+众包”模式可以较好的平衡人工成本与订单波动之间的矛盾,因此美团、饿了么蜂鸟、达达-京东到家等平台均采用专送模式保证基础需求的服务质量,同时搭建众包平台从而满足午餐/晚餐/节假日等时点的高峰期订单需求。

2.外卖兴起促使即时配送网络加速完善

不可否认,外卖餐饮是促使即时配送网络加速完善最重要的催化剂。根据比达咨询的数据,2015年以前中国即时配送订单量年化同比增速仅在20%左右;然而随着美团/饿了么在2014-2015年开始完成大额融资,利用补贴等方式培养用户外卖消费习惯,即时配送行业规模扩张开始大幅提速。

然而目前即时配送最大的问题仍然在于单均成本较高,以美团点评为例,目前公司1P外卖配送的单均成本仍然在8元/单以上,对于一些低客单价的订单需求来说,配送费依然是制约需求进一步增长的障碍。

我们认为即时配送成本与即时性线上需求将呈现类似“快递物流”与“传统电商”的螺旋式演进关系:单位配送成本下降将激活即时线上消费需求,而即时线上消费规模的扩张又能反向增加订单密度,摊薄即时配送单位成本。

3.即时配送已成为电商巨头的新零售基础设施

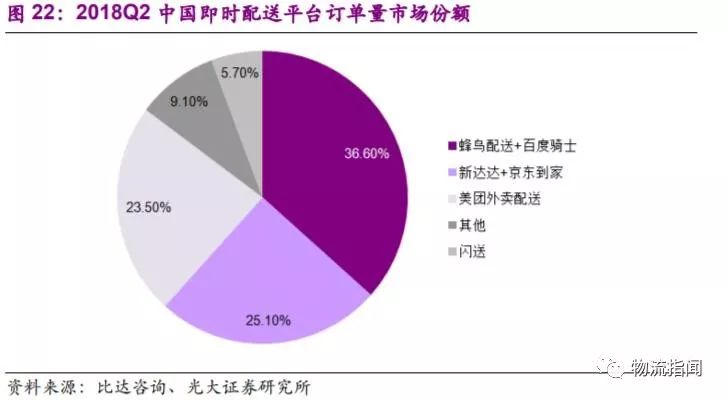

即时配送行业在过去几年经历了多重并购整合,并在2018年终于形成了三足鼎立的行业格局,阿里、京东、美团三家即时配送平台订单量市场份额分别占36.6%/25.1%/23.5%,总计占即时配送行业85.2%。

阿里巴巴的即时配送网络主要由蜂鸟配送、点我达以及百度骑士组成。蜂鸟配送是饿了么的运力调配平台,采用专送+众包方式实现即时配送;2017-2018 年阿里巴巴通过并购的方式将原先饿了么、点我达以及百度骑士三大平台的运力予以整合,形成了目前的阿里新零售体系内的即时配送基础设施能力。

京东的即时配送网络主要由新达达及京东到家组成。2014年成立的达达配送从上线之初就专注于搭建即时配送运力众包平台;2015年京东到家成立,为消费者提供生鲜及超市产品配送,主打2小时快速送达;2016 年京东与沃尔玛结盟,并购一号店,获得了线上/线下超市品类供应链资源;同年京东到家与达达合并,补齐了即时配送众包平台的短板。

美团的即时配送网络则主要由自建的外卖配送体系组成。美团外卖在2013年底上线,在对模式进行不断的打磨尝试之后再2015年底几乎同时上线众包配送并开放渠道代理,自此形成了“自营+代理+众包”三位一体的即时配送体系。从2017年开始,公司基于即时配送网络又开始上线同城跑腿、美团闪购等其他业务。

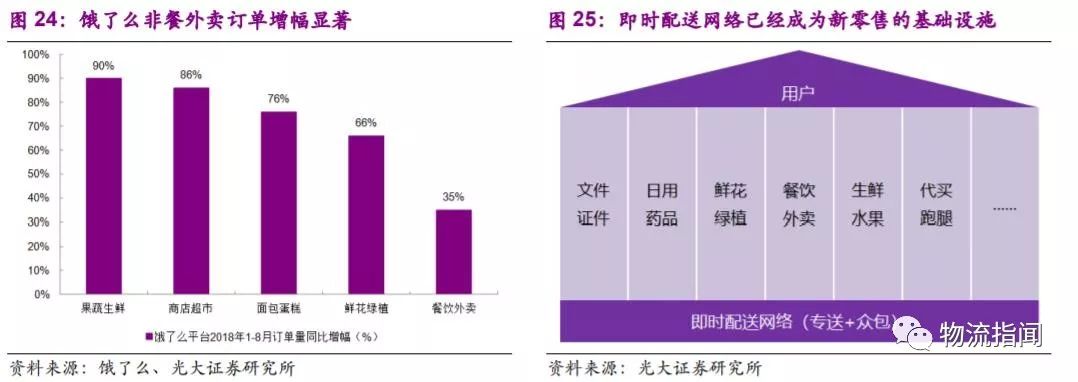

目前阶段,即时配送网络已经成为了各大电商巨头的新零售基础设施,从餐饮外卖衍生出的各类生活消费需求都能够借助即时配送网络实现更优质的履约体验。根据饿了么平台2018年1-8月数据,公司餐饮外卖订单量同比增长35%,而果蔬生鲜、商店超市、面包蛋糕、鲜花绿植等品类的订单量增速均在66-90%左右,远高于同期餐饮外卖订单增速。

即时配送网络使各大电商平台获得了最高频的生鲜/餐饮/快消品等品类的履约服务能力。在互联网行业始终成立的“高频打低频”规律下,即时配送网络最大的意义不仅在于对生鲜/餐饮/快消品消费实现线上化,更有可能基于其高频的特点,驱动电商平台整体用户活跃度的进一步提升;而这一点在目前互联网流量红利进入尾声、电商巨头开始对存量用户进行争夺的大背景下,使得即时配送网络获得了更重要的战略价值。

来源/光大证券

物流指闻整理发布