来源:网经社

北京时间5月13日凌晨,达达集团正式向美国证券交易委员会(SEC)公开递交F-1招股文件,计划以“DADA”,拟募资额约1亿美元。据悉,达达集团联席主承销商为高盛、美银证券和杰富瑞集团,IPO资金将主要用于投资技术和研发、实施营销计划和扩大用户群,以及一般企业目的。

据悉,达达集团旗下有达达快送和京东到家两大核心业务平台。招股书显示,截至2020年一季度,达达快送已覆盖2400余个县区市,京东到家覆盖700余个县区市;截至2020年3月31日的12个月里,京东到家平台上活跃的门店数量达到了8.9万。

达达集团由原达达和京东到家合并而来。其中,达达上线于2014年,主要做物流众包生意,提供同城即时配送服务,在合并前的两年内密集获得来自DST、红杉与景林等机构的投资。

京东旗下超市生鲜O2O平台京东到家上线于2015年4月,也推出了众包物流业务,这与达达有所类似,但京东的长处更在于与商超企业的紧密合作,如京东曾7亿入股的永辉超市。

2016年4月,京东到家与达达也合并为达达-京东到家,整合原有的达达和京东众包物流体系,继续使用达达品牌,O2O平台继续使用“京东到家”品牌。2019年12月,公司更名为达达集团。

观点一:净收入快速增长 运营成本高

网经社电子商务研究中心网络零售部主任、高级分析师莫岱青表示,随着收入结构的不断优化,达达营收将保持持续增长,亏损有望进一步收窄。但也要注意到,今年一季度达达收入增速达三位数,与疫情影响下线下消费受到限制,给即时零售和配送平台机会加快发展,留有更多想象空间。随着疫情逐渐稳定,达达集团依旧要保持这样的高速增长会有一定压力。

招股书显示,2017年至2019年达达集团的营业收入分别为12.18亿元、19.22亿元、31亿元,其中2018年同比增长57.8%,2019年同比增长61.3%。2020年一季度收入增速进一步提升至109%。

从收入组成来看,达达集团的收入主要来源于服务和销售商品,其中服务占比中,从2017年到2019年以及2020年一季度,服务的营收分别为11.76亿元、18.40亿元、30.58亿元和10.90亿元,占当期营业收入的比重分别为96.6%、95.7%、98.6%和99.1%。

达达快送业务的收入主要来自向物流公司、连锁商家、SME商家及个人提供的最后一公里和同城配送服务;而京东到家的收入来源则主要为平台向商家收取的佣金及配送服务、向品牌方提供的在线营销服务等。

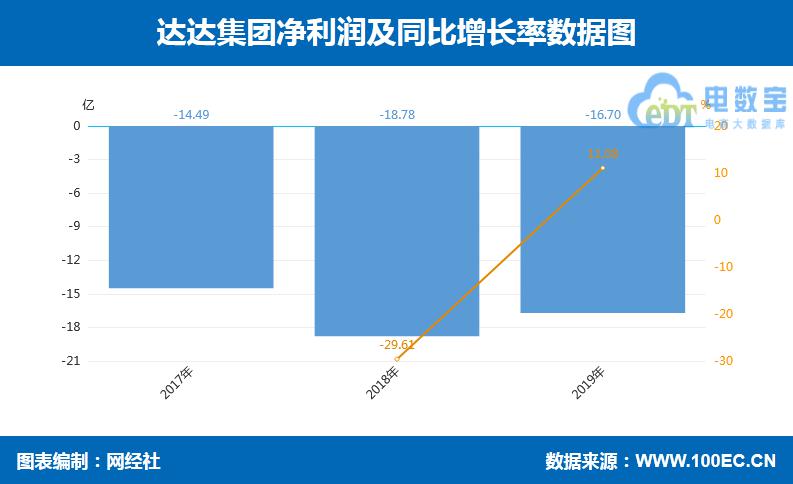

净亏损分别为14.49亿元、18.78亿元、16.7亿元。造成亏损的主要原因在于运营所需成本增大,2017年-2019年,达达在运营及支持方面的成本分别为15.93亿元、20.44亿元、28.46亿元。另据招股书披露,达达集团在2017年至2019年骑手的支付成本分别为15.267亿元、19.183亿元和26.791亿元,占公司净亏损额的比例大。

观点二:“零售+物流”协同发展 形成“多边网络效应”

达达快送和京东到家是两个既独立运作又密切相关的平台,形成“多边网络效应”,商流与物流的闭环效应,带来了可预期的收入持续增长。莫岱青进而指出,达达快送平台基于核心的众包模式,随着规模增大,各环节推动形成“飞轮效应”。京 东到家的快速发展能都提升达达快送的订单规模,而达达快送体验的优化也能够为京东到家反哺,提高用户的粘性和复购率。达达快送和京东到家是两个既独立运作又密切相关的平台,形成了多边网络效应。这种模式也被其他平台所应用,如京东商城+京东物流、美团外卖+美团配送,饿了么+蜂鸟即配,形成业务互补。这种模式即可为自己平台服务,又可对外开放,未来还有独立上市的可能,想象空间大。

成立于2014年的达达快送通过采取众包模式,为即时配送中订单的频繁波动合理匹配运力,从而满足日益增长的供需两端的需求。招股书披露,截至2020年3月31日,达达快送的同城配送业务已覆盖全国700多个县区市、“最后一公里”的业务则覆盖全国超过2400个县区市。2019年4月至2020年3月,达达快送平台的超过63.4万名骑手总计交付8.22亿份订单。

京东到家主要提供本地即时零售服务,可为消费者提供超市便利、生鲜果蔬、医药健康、鲜花蛋糕、烘焙茶点、家居时尚等商品1小时配送到家的服务。2019年,京东到家的GMV为122.05亿元,同比增加66.4%。

观点三:与京东密不可分 依赖程度深

莫岱青指出,可以预见的是未来京东依然会占据达达收入很大的一部分,达达对京东的依赖程度深。对于达达集团来说,也需要开拓客户资源,把鸡蛋放在多个篮子里,分散风险。来自少数几个客户的关联收入比例持续增高,对于公司估值也会有所影响。达达需要独立创新出其他业务来带动增收。对于达达来说,去京东化还任重道远。

据招股书信息显示,京东是达达集团的第一大股东,而且是净收入的贡献主力量。2017年、2018年、2019年和2020年前三个月期间,京东带来的收入在达达集团总收入中的占比分别是56.7%、49.1%、50.5%和37.8%。另外,沃尔玛带来的收入占比为4.6%、13.0%和14.9%。

在董事会中,京东集团拥有三个席位,京东零售CEO徐雷、京东物流CEO王振辉以及即将出任京东集团CFO一职的许冉均为达达集团的董事。

观点四:即时零售市场成必争之地

伴随数字经济发展,即时本地配送对于用户来说逐渐成为刚需,渗透到人们生活的放放面面。这一市场吸引电商巨头的不断加入。达达集团所在赛道有阿里(盒马、饿了么等)、美团点评、顺丰等竞对。

莫岱青表示,达达集团瞄准行业龙头,上市后能进一步扩充其规模,同时加剧了本地即时零售和配送领域中各入局者的竞争。

网经社电子商务研究中心生活服务电商分析师陈礼腾认为,本地生活的5公里生活圈用户需求更多样化,即时配送是提供本地生活服务的标配,且外卖配送的边界也在不断拓展,从一开始的餐饮延伸至生鲜、药品、书籍等多种类目,增值服务更加可观,是各平台必争之地。

网经社电子商务研究中心特约研究员、鲍姆咨询董事长鲍跃忠指出,达达未来业务的发展主要方向是快速完成全领域的市场布局。达达应该利用它目前完成的到家布局,快速切入其它的市场领域,这样的话会为达达发展带来更大的一个市场空间。

作为全面的战略合作伙伴,达达与京东物流在不同产品的仓配、快递、快运、分钟级的即时物流等服务方面,共同构建了一张网点密集的前置仓+配送的高效速递网络。网经社电子商务研究中心法律权益部分析师蒙慧欣指出,于此同时,经过京东数年的“精心培养”,达达发展都逐渐步入佳境,此次达达上市或许将打开即时配送领域新一轮的竞争局面。

观点五:风险与存在问题

达达集团的业务和增长受本地新兴且发展迅速的即时零售和配送行业的未来增长与扩散的影响;面临激烈竞争并可能损失市场份额,这或可对达达的经营业绩产生不利影响;经营活动曾出现净亏损和负现金流,这种情况可能为在未来持续。

莫岱青表示,新冠肺炎疫情对电商市场确实会带来一些挑战,尤其是一些消费需求会被抑制。在面对挑战的同时,对于达达集团来说也有一些利好的现象,受疫情影响消费习惯转移线上,老客户回流,新用户拓展,沉睡用户可唤醒。

另据“电诉宝”(315.100EC.CN)用户投诉案例显示,近一年投诉“达达”的用户主要集中地为天津市、湖北省、江苏省、上海市,投诉金额集中在100-500元区间,而用户投诉的问题主要为押金难退、售后服务差、退款久未到账等问题;“京东到家”的用户主要集中地为陕西省、江西省、浙江省、北京市,投诉金额主要集中在在0-100元区间,而用户投诉的问题主要为商品久未配送、送餐超时、订单无故被取消过、售后服务差等问题。