来源:瑞通供应链金融

近年来,供应链金融的成长与发展备受关注。供应链金融既能为链条上各企业提供商业贸易资金服务,又可以为中小企业提供贷款融资服务的一种新型融资模式,有效地改善上下游紧绷的资金链关系。

推动社会经济的发展,市场企业之间的竞争逐渐“升级”,不再是“单打独斗”,而是上升到供应链与供应链的竞争。只有整个供应链链条上的企业实现“物流”、“资金流”、“信息流”、“商流”的四流合一,整条供应链才能具备竞争优势。

发展供应链金融的核心

供应链金融成为企业切入B端业务的突破口,如针对小微企业或者小微企业主的的个人经营类贷款和供应链金融贷款及个人端的信用分期、信用贷款以及通过场景进行延伸的金融服务,依托于供应链可以很好地解决风险的链条化管理,通过行业性力量主导,培育出独特的差异化信用生态。

当下供应链金融需要顺应整个产业生态的发展,作为产业模式升级的自然演化,需要践行“从产业中来,到金融中去”。只有具备深厚的行业根基和积累,才能颠覆了传统金融/传统信贷“基于金融而金融”的固有范式,才能真正走自偿性贸易融资的发展之路。

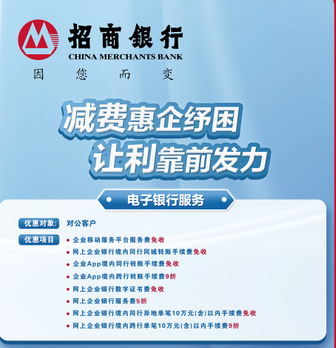

供应链金融的发展,应更加向产业聚焦,激发其核心功能。不单局限于融资,还应整合商业银行整体服务功能,除融资之外,向账户管理、现金管理等领域衍生,以实现多元化的综合性供应链金融服务体系,即不仅借助间接融资和直接融资、现金管理等产品满足客户的投融资需求,更要通过交易和渠道的整合,帮助客户产供销渠道的畅通和拓宽,提升产业流转效率和效能。

企业与金融科技结合有效载体

供应链金融兼具产业和金融的双重属性,尤其是在金融科技的加持下,产业和金融的深度融合是供应链金融发展的必然趋势,金融科技对供应链不同主体的相互关系和发展生态都将产生重要的影响。

金融科技的引入,为供应链产业生态的重构优化注入了新的“活水”。运用大数据、云计算、区块链、物联网等新兴技术,能够重新勾勒产业链上下游企业间的相对关系,将中小微企业真正纳入供应链的网络体系中,使中小微企业在整个产业链生态中的经营行为数据变成“可评价的信用”和“可流通的资产”。

中小企业融资难的问题在互联网金融的发展的情况下,同时伴随供应链金融业务的丰富化,可以找到一个新的突破口,这样可以为中小企业的持续合规化经营带来保障,也可以创造更为广泛的业务空间给这些金融机构。

搭建产融结合生态系统

与市场不同的认识在于,互联网时代的供应链金融并不是1+N核心企业模式或者M+1+N上下游拓展模式,而是一个完整的生态圈。是一种跨企业、跨行业、跨区域的、与政府、企业、行业协会等广结联盟、物联网和互联网相融合的金融生态平台。

与传统金融的区别在于,供应链金融必须扎根产业,依托产业,最终做到产业金融结合,成为正式推动产业走向工业4.0、农业4.0 、商业 4.0 的力量。其运营方式是底层大数据数据渗透、平台链接的商业生态和垂直领域运用构建的闭合循环金融生态系,让不同类型的金融业态能真正服务于整个供应链的各类主体,推动商业生态的发展。

未来,供应链金融在不同行业的应用,必然衍生出不同的行业特性,这将促使供应链金融向更垂直细分、更精准、更专业的方向发展,产业在线金融的综合服务将逐渐走向成熟。